決済手段ではなく、「体験への投資」として

クレジットカード選びにおいて、還元率の0.1%を競う節約術も大切ですが、ある程度の年齢と収入を得た私たちが重視すべきは**「決済がいかに人生の体験価値(QOL)を高めてくれるか」**という点です。

特に独身でパートナーがいる場合、自分一人の満足だけでなく、「二人で過ごす時間の質」や「スマートなエスコート」も重要な要素になります。

私は現在、**「旅の非日常を最大化するヒルトン・アメックス・プレミアム」と「日常とダイニングをカバーする住信SBIネット銀行プラチナデビット」**の2枚を主軸に運用しています。

一見共通点のなさそうなこの2枚ですが、実は**「ホテル」と「グルメ」の最強特典**をパズルのように組み合わせることで、年会費を遥かに超えるリターンを生み出しています。

今回は、私がたどり着いた「最強のチーム編成」と、さらなる高みを目指して2026年に導入を検討している「次なる一手」について解説します。

| 項目 | 年会費 | 特典による推定メリット額 |

|---|---|---|

| ヒルトンアメックスP | 66,000円 | +200,000円(宿泊特典+朝食等) |

| SBIプラチナデビット | 11,000円 | +30,000円(招待日和利用) |

| 合計 | 77,000円 | +230,000円(+153,000円の黒字!) |

【旅の主役】ヒルトン・アメックス・プレミアム・カード

役割:宿泊とホテルダイニングの「特権」 年会費:66,000円(税込)

私のライフスタイルにおいて、最も重要な「旅の質」を担うのがこのカードです。決して安くない年会費ですが、パートナーとの記念日や週末旅行において、それ以上の価値を確実に生み出してくれます。

このカードを選ぶ3つの理由:

- ダイヤモンドステータスの獲得: 年間200万円の決済条件をクリアすることで、ヒルトンの最上級会員資格「ダイヤモンドステータス」を獲得できます。これにより、エグゼクティブラウンジへのアクセスや、スイートルームを含む客室アップグレードが期待でき、1泊の滞在価値が数万円単位で跳ね上がります。

- 「Dine Like a Member」でレストラン25%OFF: 見落とされがちですが、最強の特典の一つがこれです。ヒルトン系列のレストランやバーを利用する際、ゴールド・ダイヤモンド会員は飲食代が25%OFFになります。 例えば、ホテルのレストランでディナーとワインを楽しみ、会計が4万円だった場合、1万円も割引されます。宿泊時だけでなく、普段のデートでホテルのバーを使う際にも威力は絶大です。

- ウィークエンド無料宿泊特典: 更新時に付与される(条件あり)無料宿泊特典は、コンラッドやROKU KYOTOといった超高級ホテルでも利用可能です。週末の価格高騰時でも関係なく使えるため、これだけで年会費の元が取れてしまいます。更新時に付与される無料宿泊特典(条件あり)は、「コンラッド」や「ROKU KYOTO, LXR Hotels & Resorts」といった超高級ホテルでも利用可能です。週末の価格が高騰する時期でも、追加料金を気にせず利用できるため、この特典だけで年会費の元を取ることも十分可能です。

実際、筆者は年末に「ファイブスプリング・リゾート・ザ・シラハマ・SLH」への宿泊を予定しています。ヒルトンの提示する最低価格は189,728円となっており、年会費の66,000円を遥かに上回る価値を既に見出しています。この体験の詳細は、改めて記事にてご紹介する予定です。

「ホテルに着いてからチェックアウトするまで、財布を出さずにVIP待遇を受ける」。このスマートな体験こそが、このカードを持つ最大の理由です。

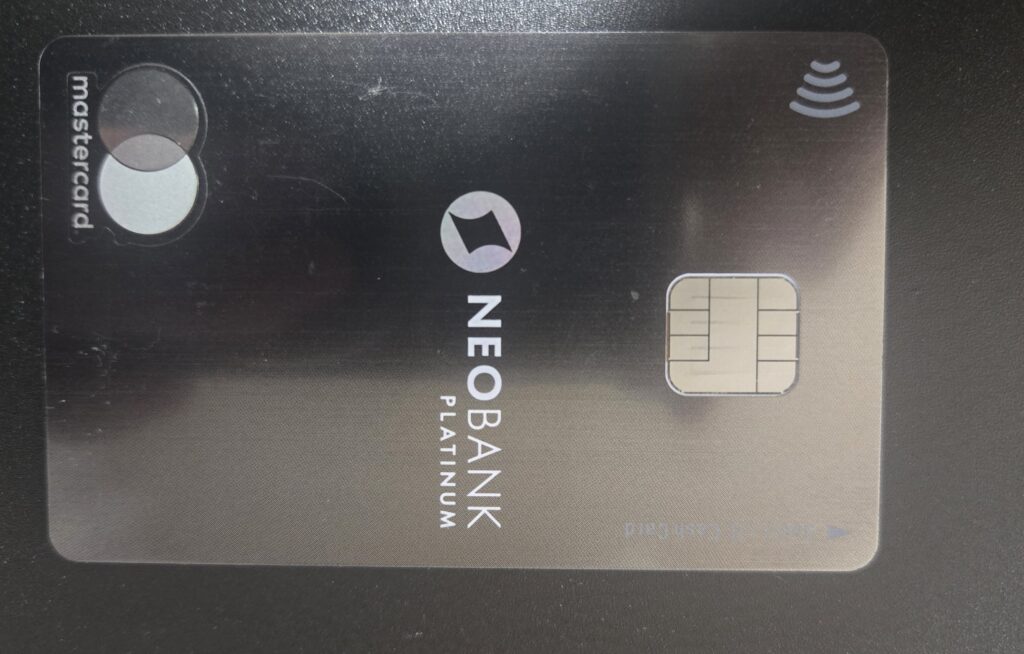

【守りと美食の要】住信SBIネット銀行 プラチナデビットカード

役割:Mastercard®「ワールドエリート」級のダイニング特典と保険 年会費:11,000円(税込)

ヒルトンアメックスは「ホテル」には最強ですが、「ホテル外のレストラン」や「スマホの補償」といった機能は付帯していません。その弱点を、驚異的なコスパで完璧にカバーするのが、このプラチナデビットカードです。

このカードを選ぶ3つの理由:

- Mastercard®特典「招待日和」が付帯: ここが最大のポイントです。このカードはデビットカードでありながら、Mastercardのサービス**「ダイニング by 招待日和」が利用可能です。 これは、厳選された全国の有名レストランで「2名以上の予約で1名分のコース料理が無料になる」というもの。1回1〜2万円のコースが無料になるため、たった年に1回の食事で年会費(11,000円)の元が取れてしまいます**。

- モバイル端末の保険(自動付帯): 現代人にとってスマホは命綱です。このカードを持っているだけで、破損や水没時の修理費用が補償されます(最大10万円/年)。キャリアの高額な補償オプションに入る必要がなくなり、固定費削減に直結します。

- プライオリティ・パス(年3回無料): ヒルトンアメックスでは入れない海外のVIP空港ラウンジも、このカードがあれば利用可能です。年3回という回数制限も、年に数回の海外旅行であれば必要十分な設定です。

「年会費1万円ちょっとで、招待日和とスマホ保険がついてくる」。これは知る人ぞ知る、現在のカード市場における「バグ」レベルのお得さと言えます。

【2026年の次なる一手】検討中の「アメックス・ゴールド・プリファード」

検討理由:ヒルトンに縛られない「フリー・ステイ」と「ステータス」 年会費:39,600円(税込)

現在の2枚体制(ヒルトン+SBI)で「ホテル・グルメ・保険」はほぼ完成されています。しかし、さらなる「体験の幅」を広げるために、2026年の追加候補として真剣に検討しているのが**「アメリカン・エキスプレス・ゴールド・プリファード・カード」**です。

導入を検討する3つのシナジー:

- 「フリー・ステイ・ギフト」でホテルの選択肢を拡張: 年間200万円利用で国内ホテルの無料宿泊券がもらえます。マリオットやプリンスホテルなど、ヒルトン系列以外のラグジュアリーホテルも対象に含まれるため、「たまには違うブランドのホテルにも泊まりたい」というパートナーの要望に応えることができます。

- 金属製カードのステータス性: SBIプラチナデビットも優秀ですが、やはりデートの会計時など、アメックスのメタルカードが放つ「本物感」は別格です。持っているだけで話題にできるカードです。

- SBIデビットとの「招待日和」の重ねがけ: ゴールド・プリファードにも「招待日和(ゴールド・ダイニング)」が付帯しています。SBIデビットと合わせれば、利用できる店舗や回数の枠が増え、より頻繁に「1名無料ディナー」を楽しめるようになります。

※「アメックス・プラチナ」や「ラグジュアリーカード」も魅力的ですが、独身としての機動力とコストパフォーマンス(損益分岐点)を冷静に計算すると、このゴールド・プリファードが現在の私のポートフォリオに最も無理なくフィットすると分析しています。

まとめ:賢い大人は「役割」でカードを選ぶ

- ホテル滞在と館内レストランは「ヒルトン・プレミアム」(25%OFF&VIP待遇)

- 街中の高級ディナーとスマホ保険は「SBIプラチナデビット」(招待日和&自動付帯保険)

- さらなる旅の拡張に「アメックス・ゴールド・プリファード」(検討中)

ただ高ステータスなカードを並べるのではなく、**「自分のライフスタイルに必要なピース(機能)は何か」**を考え、相互に弱点を補完し合う組み合わせを作ること。 これこそが、賢く贅沢を楽しむ大人のカード戦略です。

コメント